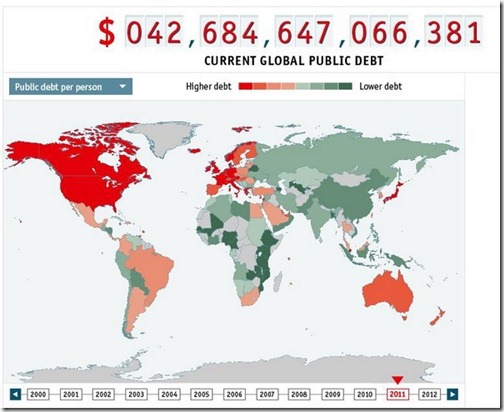

Aν επιστρέψατε μόλις από διακοπές είναι καλό να μάθετε πως ο κόσμος άλλαξε όσο απουσιάζατε: οι χρηματιστηριακές αγορές κατέρρευσαν, οι ΗΠΑ υποβαθμίστηκαν και έπαψαν να είναι ο ασφαλέστερος τόπος για τα διεθνή επενδυτικά κεφάλαια, το δολάριο αμφισβητείται, πλέον, ανοιχτά ως το παγκόσμιο αποθεματικό νόμισμα, η Κίνα εγκαινίασε το εμπόριο πετρελαίου με το Ιράν σε ευρώ και τοπικά νομίσματα καταργώντας το δολάριο, η Ευρώπη ξεκίνησε τη διαδικασία διάσωσης της Ιταλίας και της Ισπανίας μέσω της αγοράς κρατικών ομολόγων από την Ευρωπαϊκή Κεντρική Τράπεζα, οι πιθανότητες για μία διπλή ύφεση της διεθνούς οικονομίας αυξήθηκαν εκθετικά και το ΧΑ πέρασε κάτω από τις 1000 μονάδες.

Αν τα παραπάνω δε σας είναι αρκετά, προσθέστε ότι οι ευρωπαϊκές τράπεζες στρέφουν τα κεφάλαια τους προς την ΕΚΤ στο μεγαλύτερο βαθμό από το καλοκαίρι του 2010, στεγνώνοντας το σύστημα από ρευστό, ότι η S&P ξεκίνησε την υποβάθμιση πολιτειών των ΗΠΑ και τέλος πως τα CDS της Γαλλίας απογειώνονται έχοντας περάσει σε νέο ιστορικό υψηλό.

Τη Δευτέρα, ειδικότερα, ο ΓΔ βούλιαξε κατά 6% κλείνοντας στις 998,24 μονάδες, με τον DAX να χάνει 5,02% και τους αμερικανικούς δείκτες να καταγράφουν δραματικές απώλειες μέχρι αργά το βράδυ, οι οποίες σε κάποια στιγμή για το Nasdaq έφτασαν το 6%. Μετοχές όπως η Bank of America ξεπουλήθηκαν καταγράφοντας ημερήσια πτώση της τάξης του 17%, σε μία ημέρα όπου περίπου 1,5-3 τρις δολάρια χάθηκαν από την παγκόσμια χρηματιστηριακή κεφαλαιοποίηση.

Η ανακοίνωση της Moody's ότι διατηρεί την πιστοληπτική αξιολόγηση των ΗΠΑ σε ΑΑΑ δεν άλλαξε κάτι προς το καλύτερο, ενώ η παρέμβαση της ΕΚΤ στη δευτερογενή αγορά ομολόγων βοήθησε στη μεγάλη αποκλιμάκωση των επιτοκίων δανεισμού της Ιταλίας και της Ισπανίας κοντά στο 5,2% από πάνω από 6% όπου είχαν σκαρφαλώσει την περασμένη εβδομάδα, χωρίς να πείθει, όμως, για τη συνέχεια.

Η ΕΚΤ αγοράζει εκ νέου 'τοξικά' ομόλογα και έτσι στο χαρτοφυλάκιο της θα έχει ομόλογα από την Ελλάδα, την Ιρλανδία, την Πορτογαλία, την Ιταλία και την Ισπανία, μερικά από τα οποία δε θέλει κανείς επενδυτής να έχει στο δικό του χαρτοφυλάκιο και μερικά άλλα για τα οποία οι επενδυτές ζητούν περισσότερο από 6% επιτόκιο προκειμένου να τα αγοράσουν.

Αυτό σημαίνει πως η μεταφορά χρέους από τις χώρες του Νότου προς το κέντρο όχι μόνο δε σταμάτησε αλλά στην ουσία έλαβε νέες, πολύ μεγαλύτερες από πριν διαστάσεις. Και το ερώτημα που τίθεται είναι απλό: αρκούν οι αγορές ομολόγων από την ΕΚΤ προκειμένου να σωθούν η Ιταλία και η Ισπανία; Η σύντομη απάντηση είναι μάλλον όχι. Πρόκειται για ένα έκτακτο και βραχυπρόθεσμο μέσο το οποίο δε μπορεί να μετατραπεί σε μακροπρόθεσμο ή μόνιμο εκτός και αν υπάρξει νέα σχετική απόφαση από τα αρμόδια ευρωπαϊκά όργανα με την έγκριση της Γερμανίας, όπου, ουσιαστικά να γίνεται αποδεχτό τα χρέη των κρατών της ευρωζώνης να διαμοιραστούν σε όλη την επικράτεια της και να αναλάβουν τα ευρωπαϊκά κράτη από κοινού να τα αποπληρώσουν στα επόμενο 20-30 χρόνια.

Μα κάτι τέτοιο θα σήμαινε περαιτέρω 'χρηματοπιστωτική ενοποίηση' της Ευρώπης και μάλιστα με τρόπο αμεσότερο και ταχύτερο αυτού που θα επιτυγχάνονταν μέσω της έκδοσης ευρωομολόγου, κάτι που η Γερμανία και οι υπόλοιπες ΑΑΑ χώρες, αν είναι να το δεχτούν, θα ζητήσουν πολύ μεγάλα ανταλλάγματα.

Έτσι, η νέα κίνηση εντυπωσιασμού από την ΕΚΤ είναι καλή στο βραχυπρόθεσμο ορίζοντα αλλά δεν αποτελεί τίποτε περισσότερο από ένα νέο μπάλωμα, το οποίο, μάλιστα, σε λίγο θα προκαλέσει άλλο ένα γύρο προστριβών στην ευρωζώνη. Αν δεν έχει γίνει κατανοητό, η μεταφορά του χρέους από τις τράπεζες στα κράτη έχει περάσει στη δεύτερη φάση της εκεί όπου τα ασθενή κράτη μεταφέρουν τα χρέη τους στις Κεντρικές Τράπεζες και από εκεί στα ισχυρά κράτη, τα οποία με τη σειρά τους ζητούν την επιστροφή τμήματος του λογαριασμού στον αρχικό κάτοχο του χρέους, δηλαδή στις τράπεζες, σε ένα παιχνίδι το οποίο δημιουργεί μία παγκόσμια κρίση εμπιστοσύνης μεταξύ τραπεζών, κρατών και πολιτών η οποία απειλεί να αλλάξει ριζικά το οικονομικό, χρηματοοικονομικό και χρηματοπιστωτικό σύστημα.

Και το χειρότερο όλων είναι πως ο μεγαλύτερος λογαριασμός θα καταλήξει και πάλι στους πολίτες, οι οποίοι θα πρέπει να πληρώνουν τα σπασμένα για δεκαετίες.

Η ώρα της Γαλλίας είναι κοντά…

Η ανώτατη πιστοληπτική αξιολόγηση των ΗΠΑ βρισκόταν στον πυρήνα του παγκόσμιου χρηματοπιστωτικού συστήματος από τη συγκρότησή του, ευθύς μετά το Δεύτερο Παγκόσμιο Πόλεμο. Κι όμως κατέπεσε… Είκοσι τέσσερις ώρες μετά την υποβάθμιση των ΗΠΑ, ο πρόεδρος της Pimco Μοχάμεντ Ελ Αριάν ριψοκινδύνευσε μια πρόβλεψη: ότι η επόμενη χώρα που θα χάσει την ανώτατη πιστοληπτική αξιολόγηση θα είναι η Γαλλία. Και πως οι επιπτώσεις από την υποβάθμιση της Γαλλίας θα είναι ακόμη μεγαλύτερες από των ΗΠΑ, καθώς θα έχουν τραγικές αντανακλάσεις σε ολόκληρη την Ευρωζώνη.

Ο οίκος πιστοληπτικής αξιολόγησης Standard & Poor’s βέβαια – ο υπεύθυνος της αμερικανικής υποβάθμισης – έσπευσε να τον διαψεύσει, δηλώνοντας δια του επικεφαλής οικονομολόγου του Ζαν Μισέλ Σιξ ότι «η γαλλική αξιολόγηση είναι σταθερή». Λίγες ώρες αργότερα όμως νέα δημοσιεύματα με εκτιμήσεις επενδυτών και οικονομολόγων στο Bloomberg επανέφεραν το ενδεχόμενο μιας γαλλικής υποβάθμισης. Ο αναπληρωτής επικεφαλής οικονομολόγος της UBS στο Λονδίνο Πολ Ντόνοβαν σημείωνε: «Η Γαλλία δεν αποτελεί κατά τη γνώμη μου μία χώρα ΑΑΑ. Η Γαλλία δεν μπορεί να τυπώσει χρήμα, που αποτελεί μία κρίσιμη διαφορά σε σχέση με τις ΗΠΑ». Ενώ ο επικεφαλής οικονομολόγος για την Ευρωζώνη της UniCredit Μάριο Βάλι αναρωτιόταν: «Αν η Ιταλία και η Ισπανία αντιμετωπίζουν δυσκολίες, είμαστε σίγουροι ότι, για παράδειγμα, η Γαλλία μπορεί ακόμα να θεωρείται χώρα του πυρήνα»;

Κι όμως, μετά την υποβάθμιση των ΗΠΑ, ούτε η γαλλική υποβάθμιση πρέπει να αποκλείεται. Άλλωστε πριν μια βδομάδα ακόμη, το Διεθνές Νομισματικό Ταμείο αναρωτιόνταν, σε έκθεσή του, για το αν η Γαλλία θα καταφέρει να διατηρήσει την ανώτατη πιστοληπτική αξιολόγηση και προειδοποιούσε ότι χωρίς περαιτέρω μέτρα μείωσης των δημοσίων δαπανών μπορεί να χάσει τόσο τον στόχο 3% του ελλείμματος για το 2013 όσο και την ανώτατη αξιολόγηση. «Η Γαλλία δεν μπορεί να διακινδυνεύσει να χάσει τους μεσοπρόθεσμους δημοσιονομικούς στόχους, με δεδομένες τις ανάγκες για ενίσχυση της εφαρμογής του Συμφώνου Σταθερότητας και Ανάπτυξης και διατήρηση του κόστους δανεισμού της σε χαμηλά επίπεδα με την περιφρούρηση της ανώτατης πιστοληπτικής της αξιολόγησης», ανέφερε η έκθεση του ΔΝΤ.

Δεν πρέπει να ξεχνάμε πως από την ομάδα των κρατών της Ευρωζώνης που διαθέτουν την ανώτατη πιστοληπτική αξιολόγηση, η Γαλλία έχει το υψηλότερο δημόσιο έλλειμμα, το υψηλότερο πρωτογενές έλλειμμα και το υψηλότερο χρέος. Επιπλέον το γαλλικό δημόσιο χρέος της σαν αναλογία του ΑΕΠ φτάνει το 84%, έναντι του 77% της Βρετανίας που διατηρεί ακόμη την αξιολόγηση ΑΑΑ και του 64% των ΗΠΑ που μόλις την έχασαν. Με άλλα λόγια, σε έναν κόσμο όπου οι οίκοι αρχίζουν – και για τους δικούς τους λόγους – να παίρνουν πολύ στα σοβαρά τους κινδύνους του δημόσιου χρέους και φτάνουν να υποβαθμίσουν έως και την Αμερική, σε αντίθεση με τις πολύ τυχερές ή ενδεχομένως έχουσες καλύτερη οικονομική διαχείριση χώρες που διαθέτουν την ανώτατη πιστοληπτική αξιολόγηση, την Ελβετία, τη Νορβηγία, τον Καναδά, την Αυστραλία κ.α τυχόν διατήρηση της ανώτατης πιστοληπτικής αξιολόγησης από τη Γαλλία – όπως και τη Βρετανία – θα πρέπει στο εξής να θεωρείται θαύμα. Γαλλία και Βρετανία θα κληθούν σύντομα να εφαρμόσουν πολυετή προγράμματα σκληρής λιτότητας. Και μάλιστα μέσα σε ένα αντίξοο περιβάλλον αναιμικής οικονομικής ανάπτυξης, πτωτικών φορολογικών εσόδων και αυξανόμενης ανεργίας. Τίποτα πιο ζοφερό;

Η Γαλλία έχει προγραμματισμένες προεδρικές εκλογές για το 2012 και καμία προεκλογική συγκυρία δεν προσφέρεται για δημοσιονομικές περικοπές, ενώ το Σοσιαλιστικό Κόμμα αντιτίθεται κάθετα στα σχέδια του Γάλλου προέδρου Νικολά Σαρκοζί για την ένταξης ρήτρας που θα απαγορεύει τα ελλείμματα στο Σύνταγμα.

Αλλά ελλοχεύει κι ένα ακόμη – και είναι το πιο κρίσιμο – πρόβλημα σε κάθε ενδεχόμενο υποβάθμισης της Γαλλίας. Η ανώτατη αξιολόγηση της Γαλλίας δεν στηρίζει πια μόνο το Παρίσι. Στηρίζει το βασικό μηχανισμό διάσωσης της Ευρωζώνης, τον Ευρωπαϊκό Μηχανισμό Χρηματοπιστωτικής Σταθερότητας. Σύμφωνα με τις αποφάσεις της ευρωπαϊκής συνόδου της 21ης Ιουλίου, ο ευρωπαϊκός μηχανισμός θα μπορεί από τον Σεπτέμβριο να χρηματοδοτεί κάθε κράτος μέλος είτε ήδη αποκλεισμένο από τις αγορές, είτε που θα κινδυνεύει με αποκλεισμό, με συνολική δανειοδοτική ισχύ 440 δις ευρώ, χάρη σε εγγυήσεις της τάξης των 780 δις ευρώ.

Σήμερα ο μηχανισμός διαθέτει την ανώτατη πιστοληπτική αξιολόγηση και αυτό οφείλεται στην παρουσία, εντός της Ευρωζώνης, ενός ισχυρού διδύμου, των δύο μεγάλων δυνάμεων που διαθέτουν την αξιολόγηση ΑΑΑ Γερμανία και Γαλλία. Βεβαίως υπάρχουν κι άλλα κράτη με την ανώτατη αξιολόγηση στην Ευρωζώνη που παρέχουν εγγυήσεις – το Λουξεμβούργο, η Φιλανδία, η Ολλανδία και η Αυστρία. Αλλά είναι κυρίως η Γαλλία και η Γερμανία που έχουν την πραγματική οικονομική ισχύ και το οικονομικό βάθος για να στηρίξουν τον ευρωπαϊκό μηχανισμό.

Όπως κύκλοι αναλυτών το έθεταν την περασμένη βδομάδα, ένα σημαντικό ερώτημα, επί του οποίου οι οίκοι πιστοληπτικής αξιολόγησης δεν έχουν κάνει ακόμη κανένα σχόλιο, αφορά το πώς μια υποβάθμιση της αξιολόγησης καθεμιάς από τις χώρες εγγυητές του μηχανισμού και ιδίως των μεγαλύτερων – δηλαδή της Γερμανίας, της Γαλλίας και της Ολλανδίας – θα μπορούσε να επηρεάσει την πιστοληπτική αξιολόγηση του ευρωπαϊκού μηχανισμού. Βέβαια υπάρχουν λόγοι για τους οποίους απουσιάζουν τα σχόλια. Αφενός, επί του παρόντος οι αξιολογήσεις των κρατών αυτών παραμένουν σταθερές, αφετέρου μέχρι και χτες στο στόχαστρο των οίκων ήταν πρωτίστως η Αμερική. Η πιο πιθανή συνέπεια, ωστόσο, μιας υποβάθμισης της Γαλλίας θα ήταν η συρρίκνωση του Ευρωπαϊκού Μηχανισμού Χρηματοπιστωτικής Σταθερότητας και άρα η συνακόλουθη συρρίκνωση της δανειοδοτικής ισχύος του.

Σε κάθε περίπτωση, μια τέτοια εξέλιξη θα προκαλούσε νέα αναστάτωση στις χρηματοπιστωτικές αγορές, που ήδη είναι ανήσυχες καθώς τα κονδύλια του ευρωπαϊκού μηχανισμού είναι πολύ περιορισμένα και είναι αδύνατο να στηρίξουν την Ισπανία ή την Ιταλία, αν παραστεί ανάγκη. Προφανώς μια τέτοια εξέλιξη θα παρήγαγε κι ένα μείζον πρόβλημα για το γερμανικό εκλογικό σώμα, αφού η Γερμανία θα παρέμενε η μοναδική μεγάλη εγγυήτρια.

Τέλος, υπάρχει κι ένα ακόμη δυστύχημα για τη Γαλλία: είναι συνάμα η χώρα με τη μεγαλύτερη συνολική έκθεση στο ελληνικό χρέος. Σύμφωνα με τα στοιχεία της Τράπεζας Διεθνών Διακανονισμών του τελευταίου τριμήνου, τα γαλλικά χρηματοπιστωτικά ιδρύματα έχουν έκθεση στα ελληνικά ομόλογα της τάξης των 57 δις δολαρίων– έναντι μόλις 20.3 δις δολαρίων των γερμανικών. Συνεπώς δεν είναι να απορεί κανείς που η διαφορά αποδόσεων μεταξύ των γερμανικών και των γαλλικών ομολόγων διπλασιάστηκε στις δύο εβδομάδες που ακολούθησαν την συμφωνία της 21ης Ιουλίου για το δεύτερο πακέτο ελληνικής διάσωσης, με το επιτόκιο των γερμανικών bunds να πιέζεται χαμηλότερα και των γαλλικών να ενισχύεται ελαφρά.

Και δεν πρέπει να πάμε πολύ μακριά στο χώρο της φαντασίας για να υποθέσουμε πως μια μελλοντική πραγματική αναδιάρθρωση του ελληνικού δημόσιου χρέους θα δώσει το τελικό πλήγμα στις γαλλικές τράπεζες και θα επιβάλλει τη διάσωση τους από το Παρίσι, κατά τρόπο που ενδεχομένως φέρει το τέλος για την ανώτατη αξιολόγηση της Γαλλίας, υπονομεύσει τον ευρωπαϊκό μηχανισμό και ενδεχομένως φτάσει ως τη διάρρηξη των σημερινών ευρωπαϊκών σχεδίων.

Οι αρχαίοι Ρωμαίοι, μιλώντας για την ενδημική διαφθορά της φρουράς της πόλης τους, αναρωτιόνταν: «Ποιος θα μας φυλάξει από τους φύλακες;». Οι σύγχρονοι Έλληνες, Ιρλανδοί και Πορτογάλοι μπορεί σύντομα να δουν την πιστοληπτική αξιολόγηση της Γαλλίας να διαρρηγνύεται δυσοίωνα πίσω από την πρόσοψη του Ευρωπαϊκού Μηχανισμού και να αναρωτηθούν: «Ποιος θα μας σώσει από τους σωτήρες;».

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου